唉~~

實支實付參考這裡實在多了

主約都用最便宜的,

或者減額繳清即可

不用管主約是否有用途,

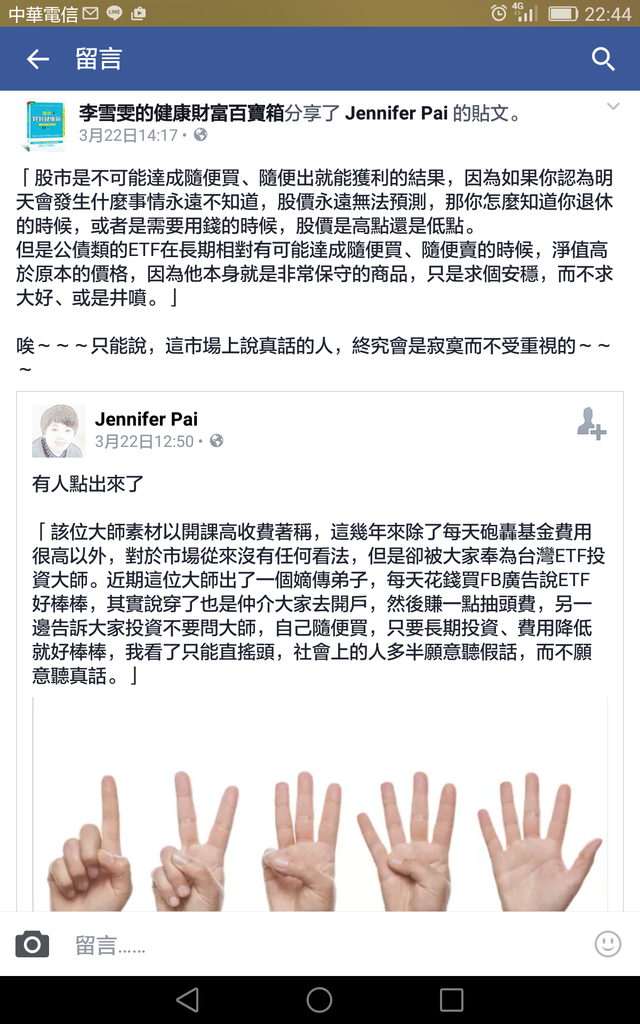

李女士的錯誤文章實在評不完

李雪雯/你買的是「純」實支實付型住院醫療險嗎?

| 個人理財 | 基金理財 | 聯合新聞網

【聯合新聞網╱文/李雪雯】2014.08.11 05:15 pm

上星期,一位好姐妹拿著某雜誌的「8張實支實付型醫療險」的文章,請筆者幫她挑一張最值得買的保單。但一看之下,筆者卻發現了該文中的不少問題如下:

一、文中拿「組合一」與「組合二」相比,希望讓讀者能有「選對主約可省1萬元保費」的印象。但事實上,真正能夠兩者相提並論、可以突顯「選對主約,可以節省非常多保費」的前提必須是:兩者的保障必須是相同的。

實際看這兩個組合的內容,其一是「終身壽險50萬元+實支實付型醫療險計畫3(每日病房費用限額1500元)」,其二則是「終身醫療險日額200元+實支實付型醫療險計畫3(每日病房費用限額1500元)」。

就算是對保險不是那麼清楚的人都應該知道,壽險與健康險在保障範圍上都是完全不同的(壽險是提供被保險人「因為疾病或意外身故或全殘」的相關保障,而終身醫療險只是在病人「因疾病或意外而住院進行相關治療」時的相關保障)。

且更重要的是:就算以「終身醫療險」為主約的保單組合便宜1萬多元,但是,這張保單並沒有身故及全殘保障(也就是保戶未用完的帳戶餘額,不能在身後當做「身故保險金」領回),只有「重大疾病保險金」(但以「日額200元」為例,保戶才不過領取1.5萬元),那只多出來200元的住院醫療相關保障,到底能有多大的實質意義與價值?亦或是產生「相互比較之下,能省下1萬元保費」的真正利益?

二、所搭配主約,要不是「適用性非常狹窄(例如主約是骨折險,也就是只有在發生骨折)」,要不就是保障根本是低到了「掛著好看」的。例如某搭張保單所搭配的終身壽險保額只有1萬元(但實際上該公司官網查詢之後發現:這張主約最低投保門檻根本不是1萬元,而是10萬元),要不就是終身醫療險主約只有「日額200元」。

三、這8張保單中,有5張是所謂的「副本可理賠」的保單。然而,目前金管會雖然允許保險公司推出「可副本理賠」的「實支實付」型保單,但是,每一家保險公司對於「投保金額、家數及順序」都不同。

例如一位保戶最多只能同時向兩家公司投保、合計最高投保金額約「每日限額6000元」,且有的公司還會特別規定:「保戶可以投保兩家『可副本理賠』的保單,但理賠時,保戶必須先向自家公司『正本理賠』,之後再向另外一家『副本理賠』」…。所以,保戶就算能順利向兩家公司,同時或先後投保「可副本理賠」保單,也不一定保證未來理賠之路就「一切順遂」。

四、8張中除了一張保單之外,其餘根本就是「二擇一」型,而不是真正的「實支實付」型保單。

看到這裡,也許讀者或保戶會說:這不過是名詞不同罷了,有這麼必要如此大彰其鼓地「正名」嗎?有,當然有,因為首先,如果一樣東西總共包含了兩項,另一種只有一項,能說這兩種東西是同一樣嗎?

其次,如果就如業務員所說,這種包含日額給付與實支實付選項的保單是「實支實付」型保單,那為何他們只說是「實支實付」型保單,而不是「日額給付」型呢?

而明明就是「日額給付」與「實支實付」合而為一的「二擇一」保單,許多業者及業務員卻偏偏要跟民眾說它是「實支實付」型保單?筆者認為唯一可以解釋理由就是:現在許多消費者(保戶)已經被「教育」得很聰明,知道實支實付型保單,才是「保費最便宜」、「最有可能用到」的住院醫療險。

因為在同等保額之下,終身型住院醫療險的保費非常貴,且在健保DRGs新制之下,民眾最應該購買的是「低保費、高保障」的「實支實付型」住院醫療險才是。

所以,這些想「混水摸魚」的業者或業務員,才會不斷對消費者進行「洗腦」:這種「二擇一」的保單不是保費貴的「日額給付」型保單,而是保險專家每天不斷對保戶耳提面命,大力推薦的「實支實付」型保單。

當然,由於保險公司都會刻意將「日額給付」、「實支實付」與「二擇一」保單的內容進行差異化,所以,保戶實際上所看到的「實支實付」型保單,保費有可能因為給付項目較多而高於「二擇一」,甚至於只有「住院日額給付」,而沒有其他項目的「日額給付」型保單。

另外,讀者也許會問:就算業務員將二擇一型拿來當實支實付型來賣,對保戶來說又有何傷害呢?筆者認為,一般買保險的民眾,未來能不能拿到保險理賠金,最主要就是看「保單契約條款」。而可能只有一個字或一句話的小小差別,就可能影響未來保戶的「是否理賠」。

在這樣的前提下,如果業務員連一張保單的「內容到底是什麼」都弄不清楚,實在很難輕率判定這位業務員,能夠很認真且仔細地比較不同保單之間,可能具關鍵性的微小差異,並且提供保戶最適當的建議。

事實上,不是在保險這一行中工作的人,就一定非常了解保單。在大多數的前提下,他們只不過是「最懂得消費者心理」、「最知道保戶『脾胃』」,以及「最了解該如何讓客戶買單」的銷售高手而已。至於對於商品內容的了解、商品是不是適合保戶,那就不是他們最在意的事。

而且,就算是經由媒體的「間接」報導,但很抱歉,不是所有媒體從業人員也對於各種保單的分類、內容及適用性徹底了解,而且在採訪時間限縮之下,多半只能對「受訪者(當然就是各保險業務員)「言聽必從」、「有聞必錄」,而無法做到「於不疑處有疑」,甚至是交叉詢問、幫保戶找出真正巔仆不破的道理。

因此,筆者建議保戶在替自己挑選最適合的定期住院醫療險時,最好要注意以下幾大重點:

首先,不同保單間比較要特別小心。這是因為以三種不同給付方式的定期住院醫療險為例,不同保險公司的計費單位不同,有的按計畫數、有的依日額給付金額,也有的則是直接用「元」,民眾一定要在「同樣的理賠基礎」之下做比較。

一般來說,如果「日額給付」型住院醫療險,其保費計算多半是依「每百元日額」來計費(因為這樣看起來的年繳保費不高,會讓保戶有「保費非常便宜」的錯覺)。

假設是「實支實付」型保單,則多半是以「計畫數」為計費單位,並且會列出每一計畫中的「每日病房費用限額」、「每次住院最高限額」,以及其他給付項目的最高限額,例如手術或出院療養、出院前後門診給付…等。

值得保戶特別注意的是:各家保險公司「每一計畫」所對應的「每日病房憲額」並不相同。舉例來說,甲公司的「計畫一」是指「每日病房費用限額300元」、乙公司則是「500元」,而丙公司可能是「1000元」。

至於,「二擇一」型的保單,計算保費的單位數則多半是「元」。一般來說,保單條款中都會列出「實支實付型」與「日額給付型」兩個選項。但有的保單則並不會寫得那麼清楚,只會在「保險金額給付表」中多出一個「住院日額償金」。

舉例來說,保戶可以先設定「每日病房費用限額1000元」或「住院醫療費用日額1000元」進行比較。以上面甲、乙、丙三家公司保單為例,應該是甲公司「計畫10」、乙公司「計畫6」與丙公司「計畫3」。此外,有的保險公司還另外有「出院療養金」,也應該把這筆金額納入「每日病房費用限額」與「住院醫療費用日額」中一起計算才是。

其次,只要挑「重要的項目」進行比較。由於不同「實支實付」型住院醫療險的給付內容不同,且會直接影響到保費的高低。因此,如果保戶要問:最好的「給付內容」要有哪些時,個人的答案會是「只要包括最基本、最常會用到的『每日病房費用限額』、『每次住院最高限額』,以及『住院及門診手術限額』這三項,且以『限額最高』做為優先考量」。

至於其他出院前後門診、剖腹產保險金、重大器官移植保險金(通常是補保單裡住院手術金額不高之用)…等費用,一方面是實際用到機率不高,二方面也會增加保費的成本,所以,並不是保戶優先考慮的項目內容。

另外一個常會提到的比較項目-未使用健保身份就醫理賠金打折比率,根據醫院人士的說法,由於目前全民健保是「強制納保」,除非是外國人或在外工作、依規定不用在國內繳交健保費的本國人,否則,不太可能是採用「非健保身份就醫」。當然,也沒有多大意義去比較這項數字的高低。

再者、注意是否有「保證續保」。有些定期住院醫療險是「一年一保的附約」,並不一定會提供「保證續保」的機制。為了風險分散的效力持續有效,保戶最好優先選擇有「保證續保」的保單。

第四、行有餘力,加強「長期住院風險」保障。由於「實支實付」型住院醫療險都有「每次住院最高限額」的理賠上限。所以,保戶若「行有餘力」,且在保費差不太多之下,可以選擇「長期住院給付加倍」的標的。例如住院超過30天,每日病房差額就加倍,並且每次住院限額也要同時增加。

最後,多詢問保險公司理賠紀錄。由於每一張保單的除外項目不盡相同,且每一家公司事後理賠「乾脆、不囉唆」情況有異,所以,保戶在「同樣保障、保費最低」的選項之外,還得要多看看「除外不保內容有多少」,以及向不同保險業務員及親朋好友多多詢問各保險公司的「理賠紀錄」才是。

近期留言