多實支實付也是版主

非常推薦的規劃方式,

自己有四張實支實付,

不過兩張都需要正本,

第四張只能理賠日額

實質上等同三實支實付

老婆跟小姨子也都有

兩張以上的實支實付

別亂買奇怪的保險,

例如:變額萬能壽險 (誰說該還投資型保單一個公道?),

還本xx險,長期看護險等

再加主約減額繳清

雙以上的實支實付

是保費不高又非常實用的規劃

實支實付保費本來就低,

業務員已經不想賣

多實支實付更是浪費

從業人員的時間與心力,

而且還要有一些知識,

才能順利投保多實支實付

不會像李女士誤以為

這樣滑天下之大稽

願意幫保戶這樣規劃,

真是不可多得的良心業務員

還要被這種”偽”專家糟蹋?

不論明年是否還能規劃多實支實付,

現在都可以規劃多實支實付

實支實付首重雜支上限與

(能副本理賠的)張數以多取勝

若非主約也要花錢,

不然一張上限50萬的實支實付

絕對不敵10張上限5萬的實支實付

但因主約成本也要花錢,

約2~3張實支實付,

算合理的規劃

若您再多做功課,找些便宜的主約,

或有的保險公司允許單主約

附掛多實支實付附約

或一人主約附掛全家人的附約

等等方式,

在主約費用增加不多的情況下

同保額又拆成更多張實支實付

那您就比版主還厲害

這樣規劃也不是要用保險賺錢

而是各家保單互有長短,

例如:不是每一家保單都有理賠門診手術

而且可以彌補保單不理賠項目,

聘請看護費用,薪水損失等

在醫療技術的進步與健保制度的改變下,

住院天數越來越短

日額型醫療險也越來越無用武之地,

根本不足以彌補薪水損失,聘請看護費用

雙實支已經是最基本的配備,

而非實支+日額的組合

李小姐究竟還想害多少人?

版主投保這麼多年,

但因身體健康,也沒有用實支實付賺過錢

還好有多張實支實付,

門診手術才能理賠”一份” (沒賺錢)

要賺錢,用”意外”實支實付保費更低,

還更容易申請理賠,

就有案例一次投保十幾張”意外”實支實付

詐保意圖明顯,這才是保險公司該防範的

除了門診手術以外,

實支實付以最少住院一天以上為理賠門檻,

都沒有發生住院情況的話,10張實支實付都沒用

鬼扯什麼用實支實付賺錢?

投保前都要誠實告知已投保的同業實支實付

風險保險公司自會評估

不用勞煩金管會跟李雪雯操心

在同保額且保額足夠的情況下

大病不論多實支實付或

單張高保額的實支實付都能應付,

小病多張實支實付又賠

單張高額實支實付的多倍

不論要/被保險人是否多”賺”了理賠金

(版主繳了這麼多年的保費,不就從來都沒賺嗎?)

在保戶誠實告知與保險公司完整評估風險的情況下

本來就是保險公司願賭服輸

也是對要/被保險人最有利的規劃

外行人的評論,

真是不想再多評論

版主都投保這麼久了

想要”五”實支實付都不無可能,

居然還有人說”三”實支實付是假議題

也就是說,如果保戶只聽從業務員說的,

買了雙實支或三實支,

但每一張保額都很低、加總保額也不高。

它還是可以發揮一定的保障功能,

只是,可能在自費項目越來越多、金額越來越高之下,

這種保單就只有「保小不保大」的能力了。

這種說法根本就是李女士自己扭曲多實支實付的真義,

每一張實支實付都要一定費用的主約門票,

有誰會規劃保額超級低的實支實付?

三張加起來總保額還是很低?

當投保人是白癡嗎?

還用三張加起來總額度5萬舉例,

平均一張保額1.7萬都不到

要保到這麼低也頗為困難,

保單不見得有這麼低的計畫數

更是完全不合邏輯地浪費主約的費用

多實支實付當然是指

投保一家上限30萬的高額度實支實付,

不如拆成三家上限10萬的實支實付

如果您有辦法在主約費用不增加太多的情況下,

拆成六家上限5萬的實支實付,那就更厲害了,

歡迎到本版分享

某業者說:未來一旦副本無法理賠,對民眾的影響是:對民眾的影響是,如果本來跟10家保險公司每家各買10萬保障的保單,可理賠100萬,但未來因為只能正本理賠,醫院的正本收據只能跟1家申請,理賠金額只剩下10萬元。

老實說,不管保險公司在許多該理賠,卻不理賠或惡意刁難上,到底有多麼令人不滿,但筆者個人仍然是非常反對這種「同一份花費,卻可以用副本理賠的方式,向各家保險公司申請到足額保險金的『賺錢』方式。

先請李女士分享一下怎樣才能買10張實支實付,

購買順序為何? 需要搭配的主約為何?

實支實付的附約費用先不看,

光是主約費用要花多少錢?

有投保10張實支實付成功的案例嗎?

投保多實支實付需要注意順序問題,

不是一次把多張要保書都送出去,

保單又有30天等待期,

要如何投保這麼多張,並撐過30天等待期,

然後剛好住院?

如果根本就沒有這種案例,

或者光看主約的保費就已經窒礙不可行,

李女士的多實支實付會讓保戶靠保險賺錢,

不就是「假」議題?

若真有這種案例,那是核保有問題?

還是多實支實付有問題?

因為目前市場上,會接受「可副本理賠」實支實付型保單的公司,

最多只會到第二或第三家。也就是說,

保戶想要「四實支」,會有「買不到保單」的困難。

這裡李女士先講假設保戶想要買第三張,幾乎是不太可能

結果版主就有三實支實付

現在又講四實支實付會有買不到保單的困難,

若真的買不到四實支實付,

不就坐實保戶要靠實支實付賺錢是假議題?

李女士敢跟版主打賭的話,

版主就以最小保額的實支實付,

嘗試送10家接受副本理賠的保險公司

看版主能不能買到第四家實支實付

之所以不拆成這麼多張實支實付,

其實是卡在”主約”費用而已,

若真捨得昂貴的主約,只搭小保額的實支實付,

5張實支實付,加起來總額度20萬(不算特別高),

能副本理賠的保險公司這麼多,

相信這是規劃得出來的,

但加計五張主約的成本就不見得划算

李雪雯/「實支實付型保單副本理賠將取消」根本就是引誘保戶上當的假議題!

2015-10-01 14:49:10聯合新聞網 李雪雯

最近,又見到很多保險業務員,四處傳遞著「最快明(2016)年下半年,實施實支實付型住院醫療險『副本不理賠』」的新聞。而且,還直接引用29日某報採訪「業者說法」,言之鑿鑿表示「市場預期主管機關可能在明年初宣布改為只能正本理賠,業者估最快明年下半年實施的新聞。

但筆者不死心,再度透過管道詢問了金管會保險局的官員,並且得到的正確答案,還是金管會在之前的回覆「本會目前就實支實付型醫療保險理賠單據之議題,目前仍處於討論的階段,並無媒體報導『實支實付醫療險,明(2016)年全面改回只賠正本』之問題相同。

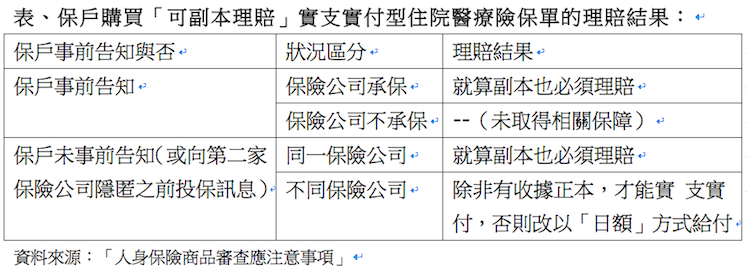

也就是說,有關實支實付型住院醫療險保險金申領方式的規定,還是與之前公佈的「人身保險商品審查應注意事項」的第48及57條條文為準

(http://www.lia-roc.org.tw/index06/law/law130.htm),完全沒有要改變的意思。而這兩條內容簡單來說,就是以下表格的整理內容:

不過話說回來,如果金管會三令五申,都不斷重複澄清「沒有要把『可副本理賠』實支實付型住院醫療險改為『只能正本理賠』的問題」,為何市場上三不五時,就會出現相關的新聞,以及眾多業務員的瘋狂轉貼?!

因為說穿了,最近四處散佈「不再副本理賠」新聞的業務員,主要目的也還是在於運用新聞事件來「拉抬業績」。但是,其中相當惡劣的,卻是想藉由一些硬掰出來的錯誤說法,想要嚴重誤導民眾「加買」保單。

為什麼這樣說?先來看看該新聞引用業者的以下說法:

新政策上路不會溯及以往,所以目前各保險公司提供副本理賠的保單仍然不受影響,民眾不必擔心,也就是如果已經買3張,3張都會賠。但未來若取消後買的新保單只賠正本,不論買幾張都只能賠1張。

保險業務員還說:未來保險公司推出只能正本理賠的新保單,費率自然會比較便宜,但相較目前仍然較吃虧,建議趁副本理賠保單停賣前,若有預算可多買增加保障,超額理賠當然保戶比較划得來。

某業者說:未來一旦副本無法理賠,對民眾的影響是:對民眾的影響是,如果本來跟10家保險公司每家各買10萬保障的保單,可理賠100萬,但未來因為只能正本理賠,醫院的正本收據只能跟1家申請,理賠金額只剩下10萬元。

老實說,不管保險公司在許多該理賠,卻不理賠或惡意刁難上,到底有多麼令人不滿,但筆者個人仍然是非常反對這種「同一份花費,卻可以用副本理賠的方式,向各家保險公司申請到足額保險金的『賺錢』方式。

因為根據金管會的解釋,「實支實付型醫療保險主要係以填補被保險人,因就診產生之醫療費用為目的,具有補償保險之性質」。也就是說,被保險人住院實際花費10萬元,申請到10萬元才符合「費用補貼」的真意;假設如「業者所說」,向10家投保,每一家都給付10萬元、總共可得100萬元,那就真的叫做「靠保險賺錢」,而不符合保險真正的意義。

如此一來,業者的這種「超額理賠對保戶比較划算」說法,難道沒有「故意引誘保戶獲取「不當得利」之嫌,並且應該受到金融監理單位的「嚴重糾正與處罰」嗎?!

也許讀者會說:「我也並不是想要靠保險賺錢,但現在健保財務困難,再加上實施DRGs新制之後,保戶實際住院天數減少,花大錢的自費項目增加,不透過副本理賠,如何能夠『補貼被保險人實際醫療損失』?!特別是如果未來不論買幾張,都只能賠一張時,我當然要趕緊加買保單嘍」。

以上保戶的憂慮沒錯,但保險業務員說「未來不論買幾張,如果只能正本理賠,就只有賠一張保單」的說法,根本就是刻意欺騙大眾。因為從以上讀者所擔心的「保單無法補貼損失」問題來看,其核心並不在於「有沒有副本理賠」?而在於「保戶到底買足了保障沒有」?

為什麼這麼說,筆者實際以下面例子解釋,讀者也許比較能快速進入狀況。就以高齡化人口常做的,也就是自費項目的心導管自費塗藥支架為例吧。目前各醫院的自費差額約6~10萬元。

以整數的10萬元來計算,如果某次因為急性心肌梗塞住院後,醫師判斷需要裝設支架,那保戶買的實支實付型住院醫療險,不管是只有一張,還是有兩或三張,但加總起來的「每次住院限額」只有5萬元,那麼,不論保戶用的是正本還是副本,最多,也只能拿到5萬元的「醫療費用損失補貼」,而不是真正花費的10萬元。

相反地,如果保戶所購買保障充足,就算保險公司一律規定需正本理賠,保戶也一樣可以享有足額的醫療費用損失補貼。而不是像新聞中,業務員只用「未來若取消後買的新保單只賠正本,不論買幾張都只能賠1張」的說法,就可以錯誤誤導民眾的。

因為同樣以上面裝設心導管塗藥支架,自負差額10萬元為例,假設保戶分別向兩家保險公司,投保「每次住院醫療費用限額5萬元」的保單。根據熟悉理賠實務的保險業務員的說法,保戶實際在理賠時,可以先用收據正本,向其中一家保險公司申請「最高5萬元」的保險理賠金,並且請該公司開立一張「給付差額證明書(5萬元)」。

保戶之後再拿此一證明,向另一家保險公司,申請另一筆「最高5萬元」的保險理賠金。如此一來,保戶實際花費是10萬元,所領保險理賠金也剛好是10萬元。

由以上的舉例,可以方便讀者了解問題的答案,完全取決「有沒有投保高於實際醫療花費金額的保額」,並且看出「只有多買『副本可理賠的保單』,才能足額提供損失補貼」,根本就是個徹頭徹尾由業者刻意創造出來的假議題。

因此,筆者想要在此再次提醒讀者的是:購買實支實付型住院醫療險,重點根本不是在於「能不能買到雙實支、三實支」,而是在於「有沒有買足符合現在各醫院自費項目增多之下的充足保額」。

也就是說,如果保戶只聽從業務員說的,買了雙實支或三實支,但每一張保額都很低、加總保額也不高。它還是可以發揮一定的保障功能,只是,可能在自費項目越來越多、金額越來越高之下,這種保單就只有「保小不保大」的能力了。

當然,讀者可以用「多買保單或保額」來因應。只不過,保戶卡在現實面上,將有一些問題必須面對。首先是「所有保額都有其成本」,如果保戶想要「保障更大」,所付的保費當然就得「水漲船高」。

對於保戶來說,保額越高,就比較不擔心未來有大筆醫療費用風險,找不到出「補貼損失」的窗口。但是,從「保額與保費呈正向關係」、「風險不可能完全靠保險補足」,且「沒人能說得準,醫療費用的風險金額到底多少才叫『足夠』」等角度來看,筆者只會建議有需要的民眾,一切都應該依「可支付預算」,而不是「投保金額」為購買標準。

其次,在現今開放副本理賠之下,各保險公司會允許保戶購買的金額,甚至是答應承保的機率,恐怕也將有所限制。因為目前市場上,會接受「可副本理賠」實支實付型保單的公司,最多只會到第二或第三家。也就是說,保戶想要「四實支」,會有「買不到保單」的困難。

甚至,有的保險公司堅持做「老大」,也就是保戶日後買多少家公司的商品都沒關係,但自己必須是第一家,且未來實際申請理賠時,一定得要正本,完全不接受副本。所以,之前還聽說過有保險公司,要保戶先解掉其他公司的實支實付型住院醫療險,才願意承保的案例,保戶不可不慎。

而且更重要的是:保額永遠沒有「買足」的標準,而只有「最適」的原則。因為,到底投保多少保額,才能叫「足夠」呢?如果保額設得太高,每次花費金額卻不高,那多買保額所花的保費,不就有過高之虞?

舉例來說,如果保戶投保的是「每次住院限額1萬元、每次住院醫療費用限額30萬元」,但99%的住院花費,每日只有2000元、每次住院最多3萬元,那麼,以上的投保金額,也許符合「足夠」,卻並不是「最適當」的標準。

所以,筆者建議有相關保險需求的民眾,首先,保險不是買越多越好,而是「預算與保額都要相符」。因此,保戶最好以「有限預算所對應的最高保額」,做為投保的依據。

舉例來說,保戶認為自己常去醫院的「每日病房差額」是2000元,而預料「每次住院醫療費用限額」可能會落在6萬元,就可以依照這樣的標準,去找尋「可列入考慮」的保單。

保戶可以選一張「每日住院限額2000元、每次住院醫療費用限額6萬元」的保單一張;或是各買一張「每日住院限額1000元、每次住院醫療費用限額3萬元」的保單,共兩張;亦或是各買一張「每日住院限額500元、每次住院醫療費用限額1.5萬元」的保單共4張…。

但不論是哪一種情形,且由於每一張保單在同一性別、年齡與保額上的年繳保費不盡相同,民眾在進行選擇時,都應注意「總繳保費」必須與「個人的保費預算」相符。

其次,如果可能的話,最好是「同一保額分別向兩家保險公司投保」(以上面「每日住院限額2000元、每次住院醫療費用限額6萬元」為例,可以拆開為「各買『每日住院限額限額1000元、每次住院醫療費用限額3萬元』」的兩張保單)。這樣做的理由是:每一家保險公司的理賠標準與寬嚴程度不一,分別向兩家公司購買,理論上比較具有分散風險的功用。

最後,已經買過其他家公司實支實付型住院醫療險的保戶,在填寫要保書時,一定要誠實地在上面勾選正確選項。否則,保戶未來理賠時,就不能享有「在投保限額之內『實支實付』」的優點。

相關連結:

FB粉絲專頁:https://www.facebook.com/hammer0925

#保險 #保險王 #躉繳 #六年期 #儲蓄險 #IRR #躉繳儲蓄險 #六年期儲蓄險 #躉繳保單 #外幣保單 #美金保單 #美元保單 #澳幣保單 #外幣儲蓄險 #美金儲蓄險 #美元儲蓄險 #澳幣儲蓄險

近期留言