李女士真可以說完全不懂儲蓄險

還特別愛評論儲蓄險

只要稍微了解儲蓄險的人都知道

就是要找”躉繳”保單,

才容易找到好的儲蓄險

看”利變年金險”跟”養老險”(也幾乎都躉繳)熱賣的程度

這兩者是一般人認同的儲蓄險

李女士要談儲蓄險,

居然可以長篇大論,

卻鮮少提到這三個關鍵字

水準簡直還在一般民眾之下

李雪雯/沒符合這些標準,根本別考慮買儲蓄險!

2015-10-23 14:11:36

聯合新聞網 李雪雯

「我是有錢人」迷思480》

話說筆者常在不同場合,被問到「儲蓄險該不該買」的問題。問這話的人約可分為兩大族群,其一是一般民眾,主要是受到業務員的推銷,所以來詢問一下筆者的意見;另一族群則是保險業務員,他們想了解筆者為何這麼「反對」儲蓄險?!

除了一般民眾跟業務員以外

還有像版主這種比她還懂保險的保戶

本版不只踢爆黑心貨,

同時也踢爆偽專家

鑒於”偽”專家的錯誤謬論

誤導一般民眾理財與保險觀念

已經不輸黑心業務員

部落格為了李女士改名為

踢爆黑心貨與偽專家

不過,要說「反對儲蓄險」這件事,筆者並沒有非把儲蓄險「污名化」或「妖魔化」,只不過,當許多業務員在推銷儲蓄險時,多半只有加重儲蓄險的「優點」,卻完全不提儲蓄險「並非人人可買」。

儲蓄險目前最短天期是六、七年,最普遍是十年。

等於保戶資金一鎖就是六年到十年。

富邦人壽金享利利率變動型年金保險(SAK,六年IRR>2%練習題)

一年IRR -4%

兩年IRR 0.15%

哪來的資金一鎖就是六到十年?

還最普遍十年?

李女士對於儲蓄險這麼多錯誤的描述

是否「污名化」或「妖魔化」儲蓄險

大家都有眼睛

因為如果是收入不多的人,買了這種「低保障、高保費」的保單,非但辦法獲得充足的保障,反而還可能因為過高的保費支出,擠壓到原本該有的正常生活支出。

一提到「誰可以買儲蓄險」,保險公司或保險業務員的「制式」說法就是:投資屬性保守,完全無法承受任何風險的人;要不然,就是消費上無節制,需要靠保險的「強迫儲蓄」功能來「幫忙存錢」的人,好處真是「數不盡」。但,果真如此嗎?!

筆者印象最深刻的一個案例,就是某位20多歲的單身女性,全年收入才不過50多萬元,但年繳保費卻可以高達40多萬元。由此,更可以看出某些無良業務員們的心中,只有自己的業績,而完全沒有考慮當事人的生活品質。

對此,這些業務員們還沾沾自喜地表示,是她們幫助這位保戶透過保險,達到「強迫儲蓄」的最佳效果;卻完全不提這位保的收入扣除保費支出之後,需要如何地「勒緊褲帶」地餐餐吃泡麵,或是當個吃、住在家裡的「啃老族」?!

保險本來就要依個人能力

買負擔得起的保險

這種例子是儲蓄險的問題嗎?

保障型商品也有地雷,

還本xx險,長看險,終身壽險

帳戶型終身醫療險……

若本案是買了太多這種地雷”保障型”商品

是否大家就不分青紅皂白,

所有保障型商品都別規劃了?

根據筆者的歸納整理,如果一般民眾不能符合以下的標準,根本就不用考慮「購買儲蓄險」這件事!

首先,保戶必須要是「非常有錢」才行!這是因為儲蓄險多半都很貴,且有些保單的購買門檻甚至不低(特別是外幣計價的保單),特別是當保戶想要買一個「還算滿意的保額」時。

儲蓄險多半很貴?

那是因為偽專家不懂儲蓄險

買儲蓄險還談保額?

李女士自己不覺得矛盾嗎?

保額是買儲蓄險保戶在意的嗎?

那請問定存的保額有多少?

最常見的儲蓄險門檻就是躉繳十萬

十萬究竟是多高的門檻啊?

也許對22k的小資族算門檻吧!

再參考這幾張富邦的保單

富邦人壽金享利利率變動型年金保險(SAK,六年IRR>2%練習題)

富邦人壽金滿意利率變動型年金險(六年IRR>2%,練習題,150519更新)

門檻低到2.2萬以下

連小資族都能用儲蓄險理財

這還稱得上是門檻的話

例如最近媒體就有報導,常常因為四處表演而變成「空中飛人」的藝人從從,單單是買3000萬元保額的還本型意外險,年繳保費就高達15萬元。這樣的保費支出,可不是一般普通家庭或個人,能夠負擔得起的。

還本意外險就是生.死.合險

不是純儲蓄險(生存險),

這能批評儲蓄險的話

我就批評這是”保障型”商品中的地雷

因為保障型商品中有這種地雷

所以就一竿子打翻一船人

所有保障型商品都別買好了?

當然,這裡所說的「保費很貴」,並不全然是「門檻很高」所致,最主要是因為當保費不高時,其「儲蓄」效果就會「很遜」。舉例來說,同樣在年複利報酬率1%之下,本金100元與1000萬元的利息,就是1元與10萬元的天差地別。

這不是廢話?那定存不是一樣的道理?

其他的儲蓄方式也一樣

所以都不要儲蓄了?

用放諸所有儲蓄方式皆準的通則

獨批儲蓄險,

還真不知道李女士抱什麼樣的心態?

其次,所有純保障的保險,都已經購買齊全。或許很多讀者會說:想要買齊保障,其實很簡單吶。然而說實在的,以目前人身及財產的各項風險眾多之下,一般人光是純保障的保單,都不見得能夠「買得齊」。

保險本來就不可能「買得齊」,

而是在經濟能力許可下,

購買重點負擔得起的保險

假如有人可以「買得齊」保險,

那這個人很可能根本就不需要保障型的商品

如郭台銘之流,

他的財富連保險公司都能買下來了,

還需要買什麼保障型的商品?

反而需要儲蓄險節稅

以上所謂的純保障風險包括如下:壽險保障至少要有家庭年收入的十倍以上,或是能支持小孩大學畢業能夠獨立的時候(以小孩才出生、到大學畢業獨立為例,大約要22年時間,以家庭月收入15萬元為例,總共保障金額就得要3960萬元),另外還要再加上房屋、汽車貸款(以房貸500萬元、車貸20萬元為例,總保額也要520萬元)餘額、個人與家人住院醫療的每日住院病房費用差額,以及在健保DRGs制度之下,各醫院強力推銷的自費醫療項目、面臨癌症或重大疾病時可能的大筆費用,以及萬一不幸失能或失智之下,長期的照護金額開銷…。

以上純壽險保額,就算用定期壽險或減額型定期壽險,年繳保費也不是一筆小數目。以30歲男性為例,買2000萬元保障的定期壽險年繳保費,大約是8萬3000多元(當然,如果部分用意外險或減額型定期壽險附約,保費還能再度降低)。

這還沒計算每一位家人的基本住院醫療保障,以及其他的健康風險,且以月收入15萬元「還算高收入」的水準,要在大台北地區生活、繳付房貸等,每月收支已經是非常窘迫了,如何還有多餘的錢去買「低保障、高保費」的儲蓄險?!

這說法有通的話,

那也不用定存,不用儲蓄了

叫人買保障型商品

買到自己沒有多餘的錢可以儲蓄?

偽專家真是害人匪淺

自己前面就舉例收入50萬,支出保費40萬

就算這40萬全是保障型商品,

一樣是在害人,

真沒比自己口中的黑心業務員高尚到哪裡去

再者,可以買儲蓄險的錢,必須是「一定期間內不會用到」的閒置資金。這是因為所有儲蓄險在前面幾年解約,幾乎都拿不回所投入的本金,以及該有的「利息」。

以銀行定存為例,就算定存單未到期而提早解約,利息部分必須打折(一般是八折)。但至少定存戶可以拿回100%的本金,以及打了八折之後的利息;但反觀儲蓄險,第一年想解約「不玩了」的代價,恐怕是一毛錢本金都拿不回來;就算是繳費期滿,解約金與保險費累計值比率,也可能還不滿100%。所以,如果民眾的錢不具有這樣的特色,買儲蓄險的結果並沒辦法存到錢,反而是資產的縮減。

看清楚!李女士說:一毛錢本金都拿不回來

這不是「污名化」或「妖魔化」儲蓄險那是什麼?

富邦人壽金享利利率變動型年金保險(SAK,六年IRR>2%練習題)

一年IRR -4%

兩年IRR 0.15%

就算在首年度末解約也虧損4%而已

何來的一毛錢本金都拿不回來?

誇大儲蓄險所沒有的缺點,

沒比隱藏儲蓄險缺點的業務員高尚

一隻手指指著別人,

四隻手指正指著自己

版主從不隱藏儲蓄險的缺點,

-4%就算是負報酬,我也不會用NA或一槓取代

公開的文章更是專門算

儲蓄險負報酬~輸定存的缺點

而儲蓄險的優點,

您不做功課(儲蓄險密碼題)

我還不想告訴你優點有多大

版主對研究地雷單實在沒有興趣

但發現正義魔人舉一千個例子,

永遠都在地雷單裡面打轉,

有可能識字不多,

連”躉繳”兩個字都看不懂

假如真有保單,

一年解約,是一毛錢都拿不回來的話

一樣的道理,拿這種保單來批評儲蓄險

我就批評這種保單是地雷級的”保障型”商品

大家就都不要規劃保障型商品好了?

第四、對消費行為有所節制。對,你沒弄錯,如果沒有消費節制力,那些金額恐怕少得可憐的生存金、滿期金、增值回饋分享金,只消三、兩下子就會花光殆盡的。

這些不多的分享金等,

本來就建議繼續在保單中儲存生息

自然就不會花光殆盡

根據筆者過去遇到過的不少案例,由於定期生存金等金額不高,許多保戶所拿到的這些錢,實際存下來的不多,多半都花在旅遊或購買奢侈品。假設結果如此,這些儲蓄險所號稱的「強迫儲蓄最佳工具」,不就完全破功了嗎?!

儲蓄險破功,

那定存就更慘

再好的商品給錯誤的人使用,

永遠都不對

而問題不在商品

所以,不是靠「用保險費花光所有日常生活剩餘開銷」,就能夠順利養成良好的「不胡亂消費」的習慣。因為當民眾無法確實分辨「想要與需要、必要」間的差別,任何其他方法都只是短時間的治標,而無法達到長期治本的效果,最終只要手中一有多餘的錢,還是會想辦法花光的。

第五、如果是為了「節稅」,其大前提之一就是「有很多的『課稅淨額』」。以目前遺產稅的各項免稅額與扣除額(2015年適用)來看,就算當事人上無父母,只有配偶及小孩各一位,單是免稅額1200萬元,加上配偶扣除額493萬元及50萬元,以及喪葬費扣除額123萬元。

總共來說,就有1866萬元的資產,可以不被列入遺產課稅淨額當中。更何況遺產稅稅率早已經從原本最高的50%,降到極低的10%了。以上各項扣除額再加上10%的低稅率,已經可以大幅拉近了「保險給付免計入被保險人遺產中計算」的優勢。

又或是以「補充保費為例」,近4000萬元保費若存在銀行定存,假設年利率是1.4%,一年利息收入是56萬元,年繳健保補充保費也不過是1萬元左右,每月連千元都不到。

4000萬放在銀行定存?

除了健保稅以外,還要扣多少所得稅? 遺產稅?

儲蓄險相對利差勝定存最多6x%

而且還是以降息後

目前已經不存在的1.58%定存利率比較

4000萬放定存的話,損失掉多少潛在獲利?

相信若是白手起家,自己辛苦賺到這4000萬的人

不會允許自己這麼多錢放在定存這種無效率

還要被扣健保稅,所得稅,遺產稅的工具

而且,如果要合法節掉這健保補充保費,還可以透過「拆單(將一張定存單拆成多張)」或「將每年領息改為每月領息」等方式;甚至,最近又在討論健保補充保費的課稅門檻,將由原本的5000元,調高到2萬元。

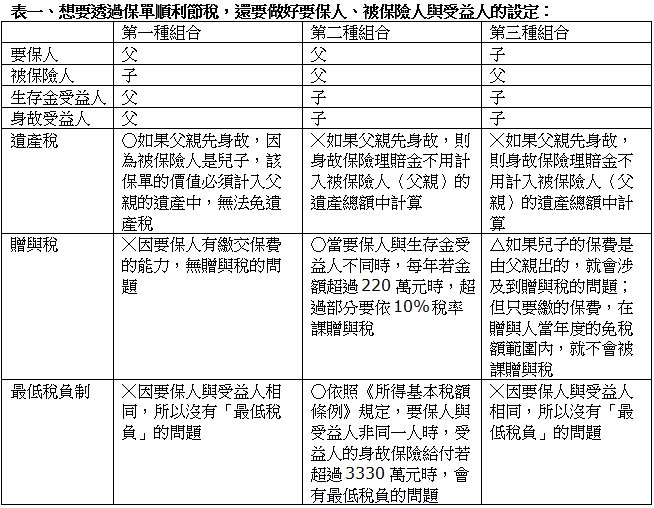

以上的意思也就是說:如果民眾的資產沒有多少,有沒有透過保險來「節稅」,其效果真的沒有多大分別。更何況,透過保險來節稅的前提之二,也必須建立在「正確設定要保人、被保險人及受益人」之上,也才不會有被課徵相關稅負的問題(請見下表)。

1. 遺產稅是少數人的問題,這不提了

有這種需求的話,當然可以用保險

2. 目前的健保稅仍是利息5000元以上課2%

假設銀行定存利率1.4%,

5000/1.4%~35.7萬

不是很高的門檻就需要扣健保稅

“目前”可以用定存拆單法與每月取息避開

但也有在討論

這兩種方法就破功了

政府政策陰晴不定,那天健保又缺錢了,

難保就改為年度結算制

版主早就把所有台幣定存都保險化了

定存利息的健保稅要怎麼課

跟版主一點關係都沒有

利息藏在保單裡,

叫做保單價值準備金,不叫利息

3. 可以避所得稅

利息所得超過27萬就要開始計算所得稅,

別以為利息27萬很遙遠

撫養的長輩若有18%或高額退休金

加總起來,27萬並非太遙遠

保費每年有2.4萬列舉扣除額

成人有各種保障需求

一般而言,保障型商品的保費就超過2.4萬了,

新生兒大概只需要醫療險,

保費就不一定會超過2.4萬,

這時候儲蓄險就可以派上用場

尤其是像

富邦人壽金滿意利率變動型年金險(六年IRR>2%,練習題,150519更新)

可以期繳的商品,更為方便

另外若有支付房貸的話,

房貸利息要扣除銀行定存利息

才能申報列舉扣除額

但錢存在保單中,

保價金就不會減抵房貸扣除額

表一、想要透過保單順利節稅,還要做好要保人、被保險人與受益人的設定:

第六、一定要是閒錢,而不是為了投資而想要積極增加財富的錢。如果保險的投報率極低,完全不能符合「積極累積財富」的目標,又怎麼適合做為積極累積財富的最佳工具呢?

儲蓄險的功能就是”保本”的”儲蓄”,

本來就不是積極累積財富的工具

看偽專家”積極累積財富”的建議

恐怕才適得其反地積極減損財富,

遠不如保本就比錯誤的投資強太多了

如果以30歲男性、每月投資1萬元為例,在年複利只有1.5%,或是2%及3%之下,所累積的財富效果是不同的。到他65歲退休之際,總資產除以總投入金額的倍數,則有滿大的差異(請見下表二)。

表二、報酬率拉高,才能積極累積財富:

這個表勉強可以,

1.5%就是定存等級,而且已經超越平均值

2%就是儲蓄險等級,但低估儲蓄險

儲蓄險跟定存差距更大

| 本金: | 100 |

儲蓄險 vs 定存IRR 大PK (From AMDHammer) |

||

| IRR | 六年後 本利和 |

差異 | 絕對利差 | 相對利差 |

| 1.58% | 109.8624 | 0 | 0 | 0 |

| 2.00% | 112.6162 | 2.7538 | 0.42% | 26.58% |

| 2.10% | 113.2803 | 3.4179 | 0.52% | 32.91% |

| 2.15% | 113.6136 | 3.7511 | 0.57% | 36.08% |

| 2.20% | 113.9477 | 4.0852 | 0.62% | 39.24% |

| 2.25% | 114.2825 | 4.4201 | 0.67% | 42.41% |

| 2.30% | 114.6183 | 4.7558 | 0.72% | 45.57% |

| 2.35% | 114.9548 | 5.0923 | 0.77% | 48.73% |

| 2.40% | 115.2922 | 5.4297 | 0.82% | 51.90% |

| 2.50% | 115.9693 | 6.1069 | 0.92% | 58.23% |

| 2.55% | 116.3092 | 6.4467 | 0.97% | 61.39% |

| 2.60% | 116.6498 | 6.7874 | 1.02% | 64.56% |

這個表更清楚,更詳盡,

六年就已經有明顯差距

不用等到35年

定存利率還是用現在已經不存在的1.58%高估

所以,除非民眾能夠符合以上的6大標準,也才是擁有購買儲蓄險的「資格」與「門票」。

所謂的六大標準,

建立在”偽”專家

誇大儲蓄險門檻,缺點,保戶的保障型商品需求

以及用通則獨批儲蓄險,

又刻意(還是知識水準本來就這麼低?)

隱藏稅制與儲蓄險優點之下,

我想儲蓄險首要的門檻就是要有充足的知識

能夠分辨”偽”專家與黑心業務員的謬論,

躉繳2.2萬這種數字簡直就稱不上是門檻

2.2萬我放50年不動也沒問題啦

但是,就算民眾符合以上的條件,筆者認為有購買儲蓄險的「前提」,也還要注意以下3大重點:

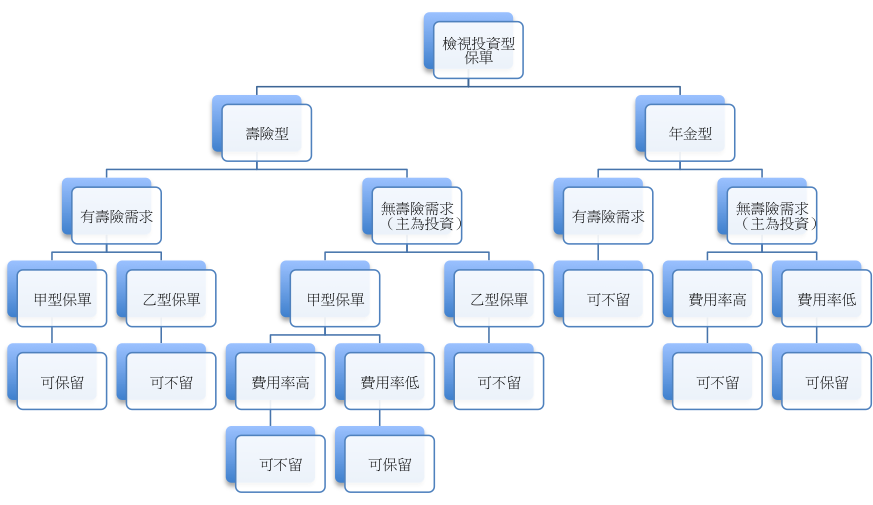

首先,弄清楚各種「儲蓄險」的區別。這是因為不同保單的「功能」不一,而只有當民眾能夠真正區分不同的儲蓄險時,也才能真正了解有些假面的儲蓄險(特別是增額終身壽險),如果中途不做任何解約動作,是根本沒有任何「儲蓄效果」可言的。

假面儲蓄險還是假面專家?

解約權利操之在己,怎會不算儲蓄?

這在第一集就已經破解過了

在IRR一樣的情況下,滿期可以給保戶自行選擇,

全部解約,部分解約,甚至不解約,

才是提供保戶更高的彈性,

而不解約的話,是活存(利率0.2%)性質,大勝定存的利率,

正是優秀的活存/定存替代品

版上推薦許多利變年金險

依照李女士的標準,不就是假面儲蓄險?

只能說李女士的看法跟一般人都不同

另外,假設民眾買的是終身還本型壽險,或是選擇「分期給付」型的年金險保單。老實說,它的功效並不在於「儲蓄」,而只能當做「月退俸」而已。更重要的是,其報酬率可能只跟銀行定存差不多。

顯然除法對於李女士真是太困難了一點

才會對於6x%的相對利差稱之為跟定存差不多

而利變年金險的年金化,

常見6或10年以上可以年金化,

最晚85~86歲強迫年金化(不想年金化就84歲時解約)

所以年金化在85歲以前是ㄧ個選擇,並非強迫

利變年金險最主要的功能就是儲蓄,

李女士居然連這個都不懂

至於許多「還本型健康險」,多半只有「到期退還總繳保費1.05或1.06倍」而已,老實說,既沒多少保障、保單的「存錢效果(IRR)」根本是連1%都不到。

這要拿來批評儲蓄險,

我就批這是地雷級的”保障型”商品

生.死.合險知道是什麼意思嗎?

其次,一定要會算保單的「內部報酬率(IRR,也就是保單的「投資報酬率」)」。且如果民眾會計算保單的IRR後,也才會發現,市場上有許多「IRR連銀行定存都打不敗的唬爛儲蓄險保單」(想要知道如何計算IRR,請參考筆者曾經寫過的「儲蓄險的IRR如何計算」一文。

別說唬爛儲蓄險保單了,

我看唬爛專家也不遑多讓,

會算IRR的話

算得出幾題?

裡面哪一張保單爛到跟李女士講的一樣?

特別是目前市場上最多拿來當儲蓄險賣,但筆者認為根本就是魚目混珠的增額終身壽險(更糟糕的是還有把「可固定配息」的類全委保單,都拿來當「類儲蓄險」在賣。但因為它根本就是盈虧自負的投資型保單,因此這裡不準備細談),由於它「既沒有生存保險金(例如終身還本壽險或是開始領取年金的利變型年金險),又沒有滿期還本的機制(例如定期養老險)」,保戶想要在「生前」就享有一筆保險金的回饋,就只能靠「自行解約」一途(利變壽險比增額終身壽險好的一點,還有可能在購買滿6年之後,有「增值回饋金」的領取)。

雖然增額終身壽險或者終身壽險,

確實是比較難找到高IRR的保單

但是不是儲蓄險根本就不是看是否需要「自行解約」

自行解約究竟有什麼困難?

需要自行解約的保單就不算儲蓄險?

那我的利變年金險都設定最晚的85~86歲年金化,

85歲以前,不自行解約的話,

也沒有任何現金流可以流入,

不就是魚目混珠的儲蓄險?

我看李女士才是魚目混珠的專家

而且,正由於不同期間解約的IRR完全不同,

保戶必須更會算這種保單,

在不同解約年期的IRR數字高低,

也才能夠選在數值最高的那一年,

將保單解約並「落袋為安」。

在宣告利率不變的情況下,

通常儲蓄險都是年期越長IRR越高,

所以根本不用算這麼多,

只要算出來哪一年開始擊敗定存,

後續只是贏更多而已,

沒有資金需求也無需「落袋為安」,

儲蓄險滿期是活存性質

大勝定存的利率

解約不可能找到活存或定存會有一樣的報酬率

請千萬要小心偽專家的謬論,

看好您的荷包,別做對自己不利的事情

這張保單前六年的宣告利率為3.33%

第七年降低到2.01%

依照”偽”專家的說法,

六年就該解約了,

但版主迄今已經持有快七年了,

若沒有緊急事件,未來20年也不打算解約

解約的話,請”偽”專家介紹一下

那一家銀行有2.01%的活存?

連定存都沒有這種水準了,何況活存?

叫人「落袋為安」,真是害人匪淺,

銀行活存利率0.2%,兩者相差10倍,

“偽”專家要賠給保戶利息的差額嗎?

最後,買儲蓄險還要挑長期市場利率狀況。也就是說,如果市場利率長期且大幅走低,買儲蓄險才能夠顯現出其「較高投報率」的差異;假設市場利率長期都是儲於高檔或低檔,儲蓄險的絕佳優勢也無法存在。因為,它的報酬率不會比銀行定存好到哪裡去的。

數字已經說明ㄧ切,

儲蓄險就是有絕佳的優勢,

從以前到現在都是如此,

只有”偽”專家自己找不到好商品而已

這也是為什麼近來許多媒體,儘用一些過去曾買過高預定利率儲蓄險,並拿到現在環境下突顯其「極端成功」的案例,筆者認為除了嚴重誤導與欺騙、愚弄一般大眾外,根本沒有多少可供真正學習的原因所在。

“偽”專家還活在2008年以前嗎?

知道現在美國政府公債的殖利率

比台幣儲蓄險還低嗎?

“偽”專家嚴重誤導與欺騙、愚弄一般大眾

根本沒有多少可供真正學習

相關連結:

點此免費註冊:

http://tw.gigacircle.com/makemoney.html?r=71890

近期留言