前篇文章才剛電一個

連解約金是什麼都不知道的偽專家

現在又來第二個

不知道解約金為何物的偽專家

這些”偽”專家還敢以達人,專家自栩

真是有著連雄三飛彈都打不穿的臉皮

原文再批一次偽專家:

現在的偽專家已經退化到

連”解約金”是什麼都不知道了?

光看還本金小於年金有屁用?

解約金都不用看喔?

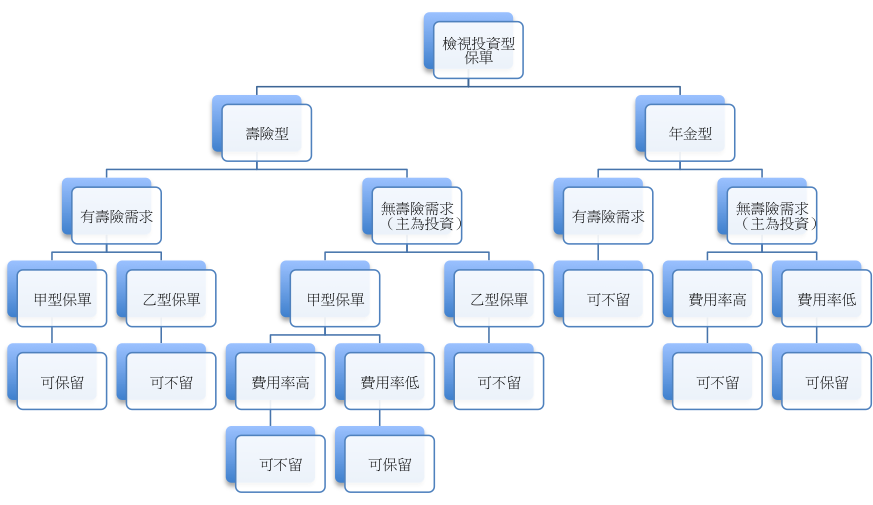

這篇文章示範一下如何用

還本金+解約金計算IRR

這種水準的文章,竟無人看得出謬誤,

還吸引一堆無自行思考能力的跟屁蟲

無腦地分享,點讚

憑國人的理財知識,

儲蓄險真正讓人錯過的是

投資失利,被騙錢的機會

不推薦還本保單的原因

是因為還本金+解約金不夠多

保單IRR低落而已

絕非偽專家所稱的還本金小於年金

若有還本保單”解約金”夠高,

或能夠取得夠多的保費折扣

保單的IRR讓人滿意,

還本保單仍是值得規劃的商品

這篇文章是參考

保經業務提供的建議書

以1.5%保費折扣為例:

六年IRR=1.5%

若取得3%折扣的話(保額280萬以上)

IRR可以提高到1.9436%

若取得3.2%折扣的話

(2%高保額+1.2%信用卡現金回饋)

IRR再提高到2.0045%

假如財富多到可以取得這些折扣

並且無繳不出保費,提前解約的風險,

終身還本保單也沒什麼不能規劃的

李雪雯/用終身還本型保單來累積退休金最笨!

2016/06/23 16:13:21 聯合新聞網 李雪雯

「我是有錢人」迷思503

前幾天,有位朋友問筆者說:業務員一直向他推銷一張終身還本型的保單,說像他這樣的單身族,未來沒有小孩,為了日後退休生活著想,應該趁現在購買還本型保單,才能夠確實把退休金「攢」下來。

儘管保費算起來不便宜,但因為身為外商公司年薪數百萬元的高階主管,再加上銀行存款現金也不少,那一年上百萬元的保費(共繳6年),還算能夠「負擔得起」。但他總認為,買這麼貴的保單,真的是準備退休金的最佳選擇嗎?

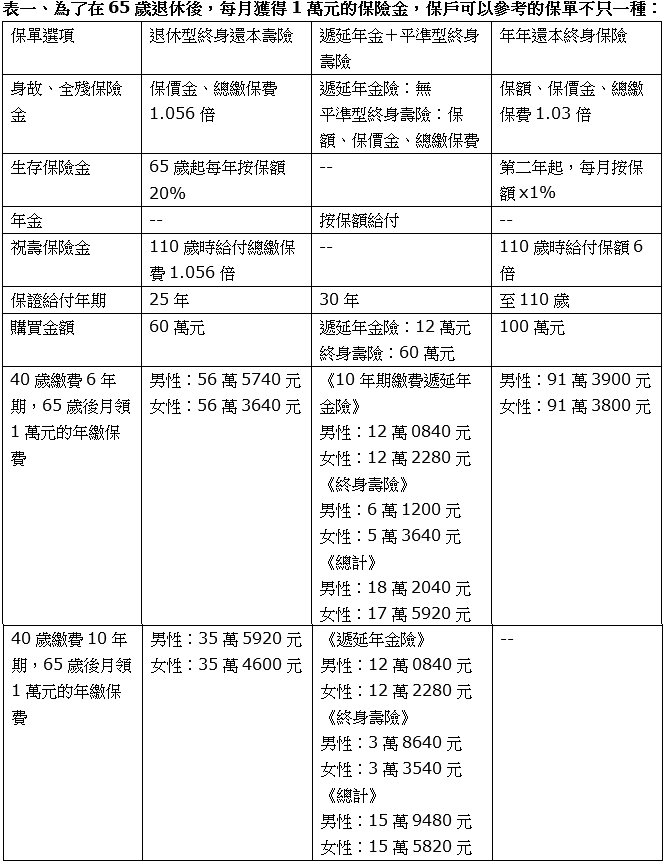

筆者實際幫他看了一下這張保單的內容,並且將其他也可考慮在內的保單給付內容,一併整理出下表一。保險業務員向他推薦的,是下表一中最右欄的「年年還本終身保險」。

假設預期65歲退休後,每月可以獲得1萬元的退休金,他每年要繳近百萬元,繳費6年下來,總共支出了近550萬元。但是,如果他善用其他具有類似功能的險種,保費可以降到約一半,甚至只有原先的兩成不到。

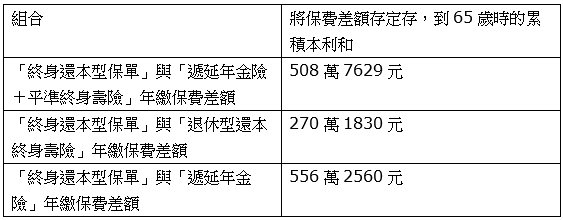

以40歲男性為例,如果把購買終身還本型保單的年繳保費,與購買「遞延年金險+平準型終身壽險」,以及單買「退休型還本終身壽險(從65歲才開始給付生存保險金)或「遞延年金險」年繳保費的差額,放在銀行存定存(假設一年期定存利率只有1.1%)。那麼,到這位男性65歲時,總共可以累積的保單價值準備金分別如下表二:

表二、不買終身還本型保單,用遞延年金險替代,並將保費差額存25年後的本利和:

如果以上述三項本利和的金額,在65歲時購買同一壽險公司的即期年金險(保證領取25年,被保險人提前身故時,可繼續領取年金金額;如果被保險人生存期間超過保證年期,將按年金金額x1%,繼續給至被保險人身故,或是110歲為止),從65歲開始每月可領取金額如下表三:

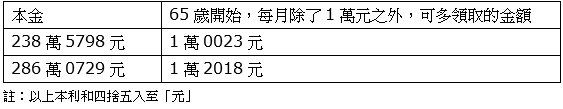

表三、將以上保費差額所存的錢,在65歲時買即期年金險後,每月可多領金額:

但不要忘了,如果保戶買的終身還本型壽險,雖然是從繳費期滿後隔年(第7年)開始,就每月領取1萬元的生存保險金,且保額有100萬元,但是,如果是純領年金,不需要任何保額的保障,25年存定存下來再買即期年金險,65歲後每月還可以多領2萬多元。

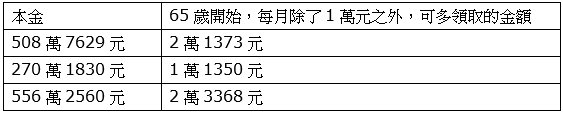

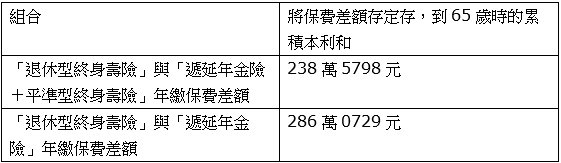

另外,如果用「退休型終身壽險(自65歲開始每月領1萬元)」,與購買「遞延年金險+平準型終身壽險」或「單買遞延年金」的年繳保費差,放在銀行存定存(假設一年期定存利率只有1.1%)。那麼,到這位男性65歲時,總共可以累積的保單價值準備金分別如下表四:

表四、不買退休型終身壽險,用遞延年金險替代,並將保費差額存25年後的本利和:

如果以上述三項本利和的金額,在65歲時購買同一壽險公司的即期年金險(保證領取25年,被保險人提前身故時,可繼續領取年金金額;如果被保險人生存期間超過保證年期,將按年金金額x1%,繼續給至被保險人身故,或是110歲為止),從65歲開始每月可領取金額如下表五:

表五、將以上保費差額所存的錢,在65歲時買即期年金險後,每月可多領金額:

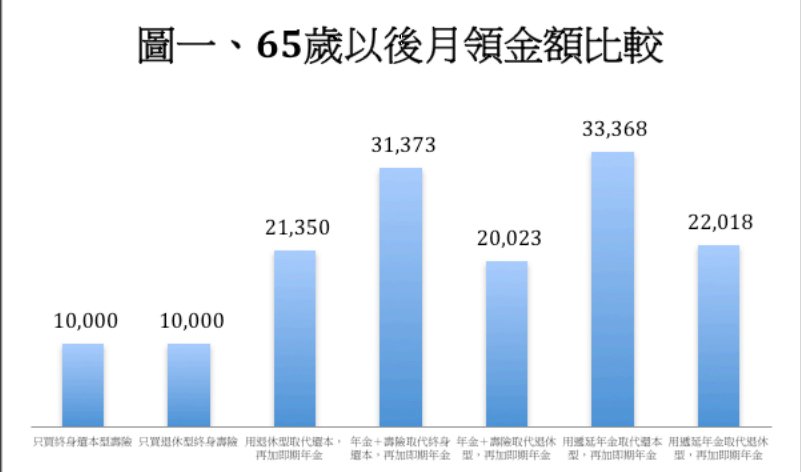

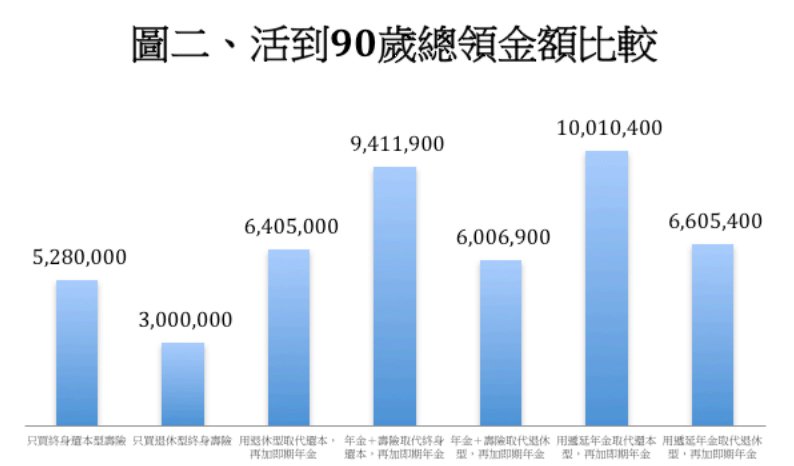

從以上幾個表中就可以得出以下的結論:如果想要做為退休之用,買終身還本型的保單,是最最不划算的。實際將不同的假設狀況考慮在內時,65歲以後月領金額,以及到「被保險人活到90歲時的總領金額」試算結果如下二圖:

特別是從圖二可以看出,就算把65歲之前可以領的總金額加計在內,用「遞延年金+平準型終身壽險」或「只買遞延年金」,再用保費差額存在銀行定存(假設一年定存利率為1.1%),並於65歲時將本利和購買同一公司的即期年金險,假設保戶活到90歲,總領金額還是遠遠超過「只買終身還本型壽險」。

而就算保戶希望能有一定的終身壽險保障,在遞延年金險外再加買一個平準型終身壽險,「用遞延年金險+平準型終身壽險,取代終身還本,再用保費差額的本利和,在65歲買即期年金險」的組合,25年下來的總領金額(941萬多元),還是比單買終身還本型壽險(528萬元)還要多出400多萬元。

以上的例子可以幫有退休需求的保戶,擬出以下籌措退休金的「黃金原則(Golden Rule)」:

首先,如果沒有壽險需求,遞延年金險才是「最便宜」的累積退休金的保單之一。

其次,就算退休前因為家庭責任的關係,而需要壽險保障,頂多在購買一張「低保費、高保障」的定期壽險就好,連終身型的壽險都不必買。

再者,如果認為遞延年金險在目前低利率環境下,累積財富的效率不佳,筆者建議最好的方法,就是在退休前,用其他風險相對不會高太多,但報酬率能優於遞延年金險的投資工具。

相關連結:

FB粉絲專頁:儲蓄保險王.正義真話侠

#保險 #保險王 #躉繳 #六年期 #儲蓄險 #IRR #躉繳儲蓄險 #六年期儲蓄險 #躉繳保單 #外幣保單 #美金保單 #美元保單 #澳幣保單 #外幣儲蓄險 #美金儲蓄險 #美元儲蓄險 #澳幣儲蓄險

李小姐/先生舉的例子 . 40歲外商主管買遞延年金 ? Hmm….

以我的年紀 , 我會完全同意於版主的見解 , 找IRR高的

可是 最近遇到的例子 我才發現這世上有時候"感覺"佔了蠻大份量

前輩夫妻65歲 , 一般平凡人 , 理財極度保守 , 各有800萬存款

勞保勞退各約莫3萬 , 假設對天命極大值期望是90~95歲

(1) 完全不理財 , 每年花25萬即滿足(勞保勞退除外) , 則可花32年到97歲

(2a) 希望退修閒適 男主人看上 IRR 1.4%~1.8% 即期年金 , 應該還是不太想/不擅長理財

(2b) 夫婦都約略聽得懂IRR的大概(也許吧, 或者我說的不夠深入淺出) ; 從菠蘿面包也知道通貨澎賬; 不過完全不知從何著手 ; 所以類似把800萬從定存轉為 ( 200萬/150萬/150萬/150萬/150萬)IRR約為2%~2.8%的 儲蓄險/類定存 頗有疑慮

(2c) 最後女主人選的是400萬 IRR2.2的即期年金和150/150/100萬的躉繳IRR 2%~2.8%

這個經驗我才恍然大悟 數字或機率固然很實在; 有時候很難改變"感覺" 尤其是那種影響一生的決擇 終歸還是各取所需

“感覺”是敵不過科學的,

偽專家單看還本金小於年金

就是憑感覺

還本金加解約金計算IRR才是科學

憑感覺理財,注定吃虧