避險基金收取受託資金總額的2%當管理費、

還要求分享20%利潤,這樣的費率實在太高、讓人無法置信。

台灣基金的收費相較避險基金實在不遑多讓

大概”財富智商”比巴菲特還要高

殖利率實在低迷、他對滿手債券的投資人寄予無限同情。

開版之初,美國政府債券就已經列在地雷名單中,

主因當然就是殖利率連台幣儲蓄險都比不上

可說是與巴菲特的看法不謀而合

硬要亂入美國政府公債是

美國投資大師華倫巴菲特(Warren Buffett)4月30日召開眾所矚目的波克夏海瑟威(Berkshire Hathaway Inc.)年度股東大會,並首度由Yahoo Finance把現場透過網路直播(見此)到全世界。巴菲特在會上與股東幽默對答,並針對鐵路公司、油價、負利率等多樣議題做出回答,還提供不少有趣的投資建議。

波克夏向來是靠重新投資保險事業的利潤來創造獲利,但巴菲特宣稱,債券殖利率低迷,這樣的模式已經不可行,未來恐怕會有很長一段時間,投資債券對再保險業者來說將不具吸引力。

巴菲特坦承,經營傳統的再保險公司已不再有趣,尤其是在歐洲,業者多年前投資的資產如今都已陷入負利率的泥沼。

其實,巴菲特在數年前就曾說過,各國央行的貨幣刺激政策讓固定收益商品黯然失色,他還在2013年的股東大會上說,殖利率實在低迷、他對滿手債券的投資人寄予無限同情。

巴菲特也批評,避險基金收取受託資金總額的2%當管理費、還要求分享20%利潤,這樣的費率實在太高、讓人無法置信。

他說,其實只要購買一檔追蹤標準普爾500指數的基金、然後擺上50年就可致富,但如此一來投資顧問就不會獲聘、也無法每年向投資人收取管理費。

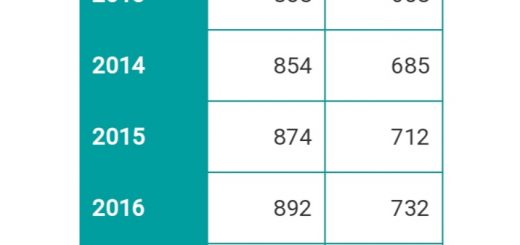

避險基金Protege Partners在2006年就曾與巴菲特打賭,賭未來10年內Protege挑選的五檔「基金中的基金」(fund-of-funds)績效會擊敗Vanguard S&P 500指數型基金。對此,巴菲特特地在30日的股東會上秀出一張圖,圖中顯示Vanguard S&P 500指數型基金至2015年底為止的報酬率累積已達65.7%,而Protege的五檔「基金中的基金」報酬率卻僅有21.9%。

針對能反映經濟榮枯、隨頁岩油與煤炭等原物料興衰脈動的鐵路產業,旗下擁有鐵路公司Burlington Northern Santa Fe LLC (BNSF)的巴菲特30日坦承,今(2016)年火車的裝載量普遍下滑,整體市場面臨困境、到年底為止恐怕都難有起色。

在被問到油價波動是否會影響央行的貨幣政策時,巴菲特認為不會,並表示油價下滑對消費者而言是好消息、但不利部分企業與員工。不過,整體來說,低油價對美國仍是有利的,因為美國目前仍是石油進口國。

另外,巴菲特還說,對於長期油價他完全無法預測,原物料價格的走向並非他的所長,在投資相關企業時,波克夏的經理人並不是以原物料價格的預估值來進行決策,他們考慮的是其他因素。

*編者按:本文僅供參考之用,並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力,自行作出投資決定,如因相關建議招致損失,概與《精實財經媒體》、編者及作者無涉。

MoneyDJ 新聞 2016-05-03 06:35:15 記者郭妍希 報導

近期留言