可以參考前篇:

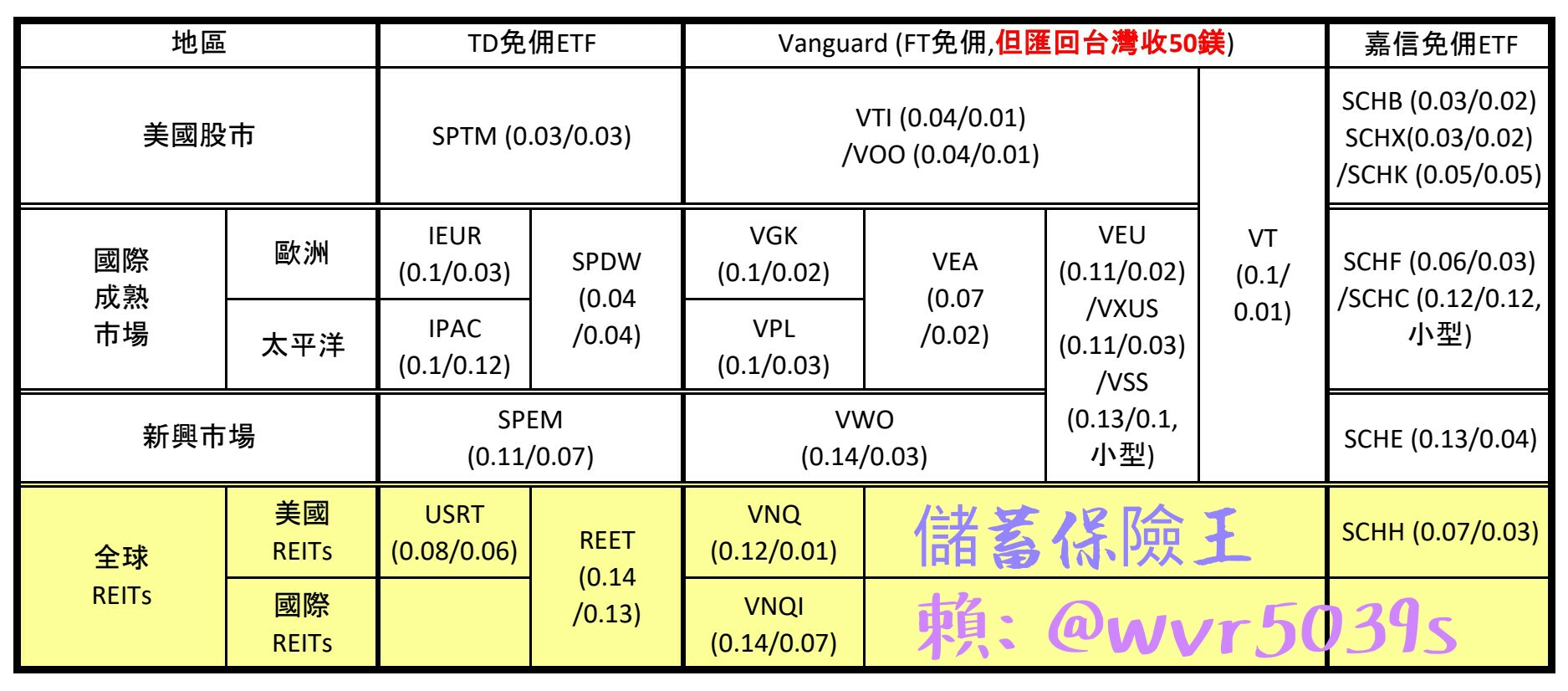

新整理更多資料如下表

ETF後面的兩個數字

分別是總開銷比例/買賣價差

資料來源參考ETF.com

TD Ameritrade的免佣ETF

目前主要是SPDR, ISHARE

嘉信(Charles Schwab)

則以自家ETF為主

FirsTrade(FT)所有ETF都免手續費,

包含Vanguard

不過有在追蹤儲蓄保險王粉絲團的話

就知道海外券商投資

最高的費用從來都不是券商手續費

非Vanguard不可的話,

還是付少許手續費給

TD Ameritrade(6.95鎂*2)或嘉信(4.95鎂*2)

別被免手續費的詐術騙了!

TD取消Vanguard ETF的免佣優惠

殊為可惜,

但新的SPDR, iSHARE Core

依然頗有競爭力

且可以完整建立

全世界股市/REITS的投資組合

嘉信自家的免佣ETF也不差

雖然Vanguard在買賣價差略佔優勢

但差異不大,且屬一次性費用,

長期投資的話,影響很小

儲蓄保險王建議還是選擇各家的免佣ETF

上表全世界的股市/REITS都有了

就是沒有任何一支債券ETF

這可不是儲蓄保險王偷懶

伯格於共同基金必勝法則(上)

股市的長期報酬率10%

長期公債的報酬率6.5%

股市風險溢酬3.5%,

年度成本佔股市溢酬的比例

例如: 0.2/3.5=5.7%, 2.2/3.5=63%

您可以放棄5.7%的風險溢酬

也可以放棄高達63%的溢酬

選擇權在您手上

伯格談股債資產配置時

美債報酬率6.5%,如今呢?

詳見: 只看後照鏡開車的怪老子

長期美國政府公債ETF TLT

(iShares 20+ Year Treasury Bond ETF)

總開銷比例0.15%

配息還要課30%稅

2.86%*0.3=0.858%

2.86-0.15-0.858 =1.852

早就跟伯格當時的6.5%差距甚遠

TLT波動度13%

才剛查詢過VTI(美國股市),

EMB(新興市場債券)的波動度

分別為15%,12%

美國長期政府公債的波動度13%

居然還超越新興市場債

直追美國股市

若您願意承擔這樣的波動風險

不妨直接投入股市ETF比較快

長債波動高,報酬率尚且如此

短債更是比定存還不如

中國人壽美晶外幣利率變動型終身壽險PK美國政府公債ETF IEI (近3~10年)

高費用又課稅又低利債券ETF的危害: 新光美旺福PK美國政府公債ETF IEI

改用新興市場債券ETF(EMB)

或高收益債券ETF(JNK)呢?

就算有著5.6%的殖利率

扣完30%稅,內扣0.4%費用後

預期報酬率倒輸儲蓄險

還需承擔接近股市波動的風險

都已經用殖利率5.6%的

新興市場債券ETF舉例了

尚且如此

更不用講利率更低的

投資等級債券ETF BND/AGG

甚至國際債券ETF

IBND,BWX還接近0利率

中國人壽美晶外幣利率變動型終身壽險PK美國投資級債券ETF BND (近3~10年)

中國人壽美晶外幣利率變動型終身壽險PK美國綜合債券ETF AGG

中國人壽美晶外幣利率變動型終身壽險PK彭博巴克萊國際公司債券ETF〈IBND〉

中國人壽美晶外幣利率變動型終身壽險PK國際政府公債ETF BWX (近3~10年)

股市ETF一樣要扣30%利息稅

但股市ETF配息低,

報酬率主要源於資本利得

而債券ETF的報酬率主要就源於債息

配息扣30%稅是債券ETF無法承受之傷

別以為儲蓄保險王不懂退稅:

只是退稅也有爭議

要討論退稅的人,

應該提出更多證據

就算真的可以退稅,

許多人不知道

美政府公債報酬率輸儲蓄險

甚至美短債輸定存

全球低利率甚至0利率的環境下

高評等債券又有高報酬率

自己都不覺得矛盾嗎?

不知道海外券商存在倒閉的風險

不知道SIPC不過是一個

理賠記錄不良的非營利機構

不知道新興市場債/高收益債/美政府長債

波動度接近股市

不知道FT匯回台灣要收50鎂

不知道交易ETF存在買賣價差

連最基本的知識都沒有

就算真能退稅,是有幾人會去退?

所以上表為何沒有債券ETF?

儲蓄保險王反對投資債券ETF

比較ETF的好壞我個人覺的文中不夠全面,不是比總開銷手續費,覆蓋面流通性追蹤誤差都很重要,先鋒更方面都是翹楚, 為了一些手續費不買先鋒其實損失更大,另外第一理財匯回是沒錯匯費要先收50美金,但是其它家也要35或是25美金再加上如果買的不是免傭金ETF還要買入賣出的手續費,這樣會比第一理財便宜嗎??

流通性跟買賣價差是同一件事,流動性好就會帶來較小的買賣價差,

簡單一個表,難以容納這麼多資訊,也歡迎您提出您的數據跟來源,

匯費別篇文章已經寫過了,TD跟嘉信都是25美金,

更遑論TD+嘉信有巧門可走,一毛錢都不用付

買賣價差是所有券商都要的費用,FT怎能逃過買賣價差?

手續費+匯費

TD: 6.95*2+25美金(實際搭配嘉信也可免25鎂)

FT: 0*2 +50鎂 (故意封巧門,難逃50鎂匯費)

這樣倒底誰的費用高?

https://savingking.com.tw/blog/post/%E6%B5%B7%E5%A4%96%E5%88%B8%E5%95%86vs%E8%A4%87%E5%A7%94%E8%A8%97%E4%BD%A0%E6%89%80%E4%B8%8D%E7%9F%A5%E9%81%93%E7%9A%84%E6%B5%B7%E5%A4%96%E5%88%B8%E5%95%86%E6%8A%95%E8%B3%87%E8%B2%BB%E7%94%A8

擁有美國銀行帳戶可以透過ACH, 匯出是0成本的。

這樣FT的匯出費用也不是多大的問題。

至於擁有一個美國的帳戶也不難,網路上就一堆教學了。

我想版主一定知道這個方法,為何一直攻擊匯出費用這點呢?

TD可以免費ACH轉帳到嘉信,但是FT不行,很顯然是故意封掉這個巧門!匯回手續費不是攻擊而是事實,你說的匯到美國銀行,那要親自飛到美國開戶,一般情況下,到底要不要收匯回手續費?很多人都不知道FT匯回要收50鎂,身邊的親朋好友勸他們開戶TD+嘉信,兩個券商而已,不用親自飛到美國,但是沒有人願意開任何一個海外券商,反而複委託願意考慮,你講的美國銀行,還要親自飛到美國開戶,比開戶海外券商還難,究竟要收匯回手續費是通則還是例外?FT要嘛就開放國際投資人可以免費ACH轉帳到其他券商(例如:嘉信),要嘛就跟嘉信一樣提供免費提領的Debit Card(FT要3%),不要講可以免費ACH轉到”美國”銀行,這種對一般人不著邊際的說法,不過我相信FT不會這樣做的,FT就是故意封簡單的巧門,宣稱全面免手續費,再高掛匯回手續費,騙那些沒注意到高額匯費的人,基本上就是詐術無誤,親眼看到FT廣告下的白癡留言,不知道FT匯回手續費要50鎂(叫我冤有頭債有主?),不知道交易ETF存在買賣價差(叫我投資風險自負?),不知道FT花多少錢買通綠角,綠角也只提FT全面免手續費,不提任何匯費之事,匯費豈是攻擊?怎能舉例一個對一般人窒礙難行的方式,說可以免匯費?

感謝提供真像! 感謝提供真像! 一般小咖的投資人用複委託才是合適的. 現在才知道啊!

前朝太子爺就是為了省手續費……………被發現洗錢……………. 阿彌陀佛! 無量壽佛!

感謝支持!